La Tunisie est en train d’avancer d’un pas ferme dans l’industrie de télécommunications. Le cabinet international de recherche et de conseil en télécommunications BuddeComm (« BC ») a publié un « indice de maturité en télécommunications » (Telecoms Maturity Index, TMI) qui permet d’analyser les marchés de la connexion haut-débit et celui des téléphonies mobiles et fixes d’un pays donné, afin de classifier et d’évaluer son système des télécoms et de comparer régionalement le niveau de son developpement. Selon cet indice, la Tunisie a été classifiée troisième après l’Ile Maurice et le Ghana en Afrique.

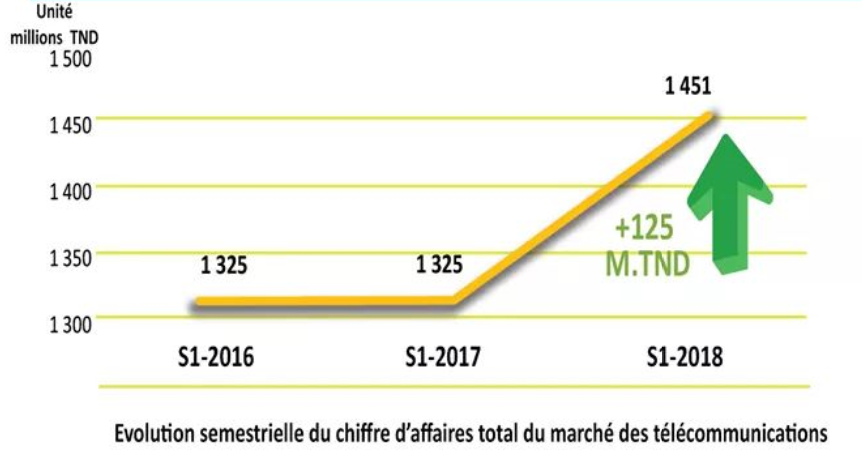

Ce succès peut être lié au projet « Tunisie numérique 2020 » qui a stimulé le secteur et qui a engendré une hausse dans les chiffres d’affaires (CA) comme figurants ci-dessous (résultats selon le rapport trimestriel de l’Observatoire de l’Instance Nationale des Télécommunications INT) : en comparant le CA du premier semestre de 2016 (1 325 millions TND) et celui de la même période de 2018 (1 451 millions TND), on note que l’augmentation dépasse 125 milles TND.

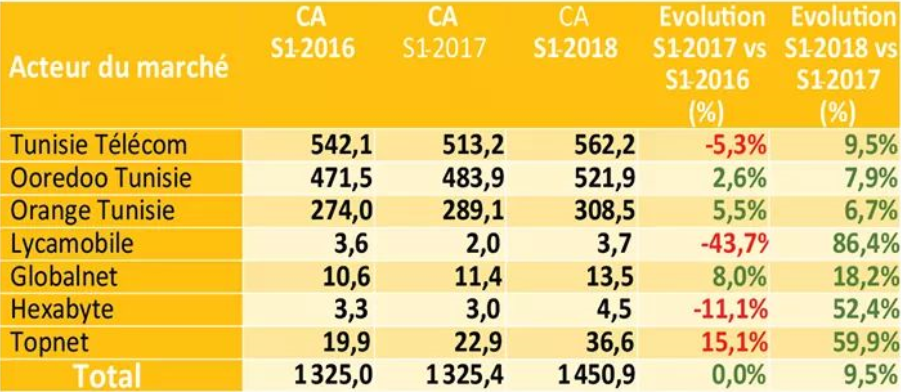

D’ailleurs, sur le marché télécom en Tunisie, divers opérateurs sont toujours en concurrence pour être classés premiers. Parmi eux : Tunisie Télécom, Ooredoo Tunisie, et Orange Tunisie. Ces acteurs du marché jouent un rôle très important dans le développement de l’économie du pays, fait qui s’est traduit dans la remarquable augmentation du total de leurs différents revenus, enregistré par l’INT, qui note une évolution totale de 9,5% au cours du premier semestre de l’année 2018 en comparaison avec 0% pour la même période de l’année précédente (S1-2017).

De même, durant les trois premiers mois de l’année, non seulement Tunisie Télécom, Ooredoo Tunisie, et Orange Tunisie sont ceux qui ont enregistré une croissance positive de leurs chiffres d’affaires, mais aussi d’autres opérateurs dont Lycamobile, Globalnet, Hexabyte, et Topnet. Ainsi, Tunisie Télécom a réalisé le chiffre d’affaires le plus élevé, soit 562.2 millions de dinars, suivi d’Ooredoo Tunisie (521,9 millions de dinars) et Orange Tunisie (308,5 millions de dinars).

Cette augmentation des revenus, explique l’INT, est le résultat de celles du nombre d’abonnements et du trafic.

Ayant passé en revue la bonne situation des opérateurs du marché tunisien, nous pouvons alors exposer la condition des marchés de la data. En effet, ce semestre a été marqué par une évolution importante des taux de pénétration des deux services data fixe et data mobile pour atteindre leurs niveaux les plus élevés depuis 2016.

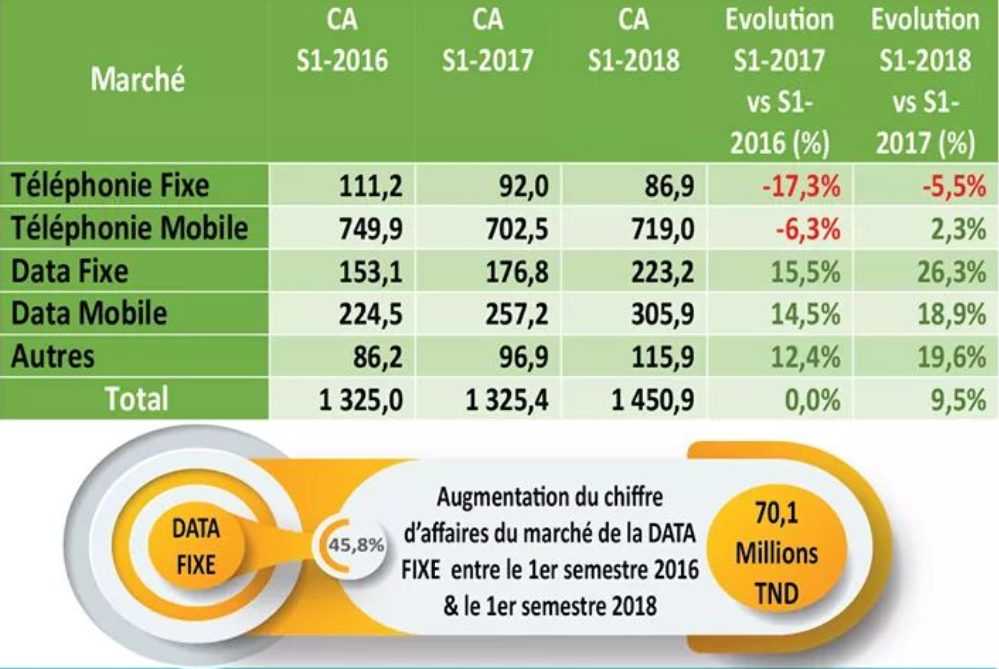

Selon le tableau ci-dessous, la plus grande augmentation nette de CA a été enregistrée sur le marché du data fixe avec une croissance significative de 26,3% au cours du premier semestre de l’année 2018 par rapport à la même période de l’année 2017. Elle est suivie de celle des autres sources de revenus avec une évolution de 19,6%, et du marché du data mobile avec une croissance de 18,9%.

Par contre, l’évolution du chiffre d’affaires de la téléphonie fixe reste négative (-5,5%) durant S1-2018 v/s S1-2017. Il est vrai que le pourcentage est toujours négatif, mais, par rapport à l’évolution de S1-2017 v/s S1-2016 du marché (-17,3%), il a progressé de 11,8%.

En revanche, l’analyse du chiffre d’affaires du premier semestre de cette année par rapport à celui de 2017 mène à conclure que les revenus de tous les marchés de télécommunication ont augmenté, à l’exception de celui de la téléphonie fixe.

D’autre part, comme nous l’avons déjà mentionné, l’INT lie l’augmentation des revenues à celle du nombre d’abonnements et du trafic. Nous pouvons d’ailleurs distinguer deux types de services : mobile et fixe. En premier lieu, l’évolution semestrielle du nombre d’abonnements aux services mobiles décomposé par type de service est présentée comme suit : le nombre d’abonnements au data mobile sur smartphone (offre data 3G/4G) a augmenté de 8,8% au cours du S1-2018 par rapport au S1-2017. De même pour le nombre d’abonnements à la téléphonie mobile qui a légèrement augmenté de 2,6%. Contrairement au nombre de souscriptions aux clés 3G/4G qui a diminué de 6,0% au cours de cette même période.

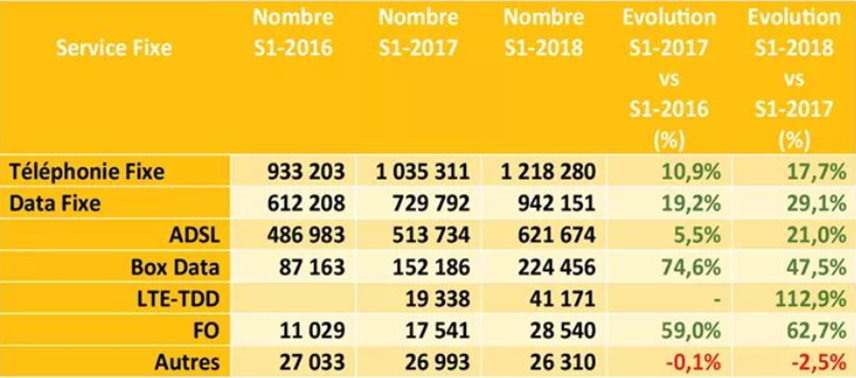

En second lieu, l’évolution semestrielle du nombre d’abonnements aux services fixes décomposé par type de service est présentée selon l’INT comme suit : en 2017, 1 035 311personnes se sont abonnés à la téléphonie fixe, 513 734 à l’ADSL, 152 186 à la Box Data, 19 338 à la LTE-TDD, 17 541 à la FO, et 26 310 à d’autres services fixes. En outre, en 2018, le nombre d’abonnement a significativement augmenté pour atteindre respectivement 1 218 280, 942 151, 621 674, 224 456, 41 171, 28 540, sauf pour les autres services non mentionnés dont le nombre d’abonnements a reculé pour atteindre 26 310. A savoir, des évolutions respectives de 17,7%, 29,1%, 21,0%, 47,5%, 112,9%, 62,7% ont été enregistrées à l’exception des autres services (-2,5%) comme le montre le tableau ci-dessous.

Finalement, nous allons élaborer un dernier indicateur important du marché qui est le trafic que nous pouvons étudier en le divisant en quatre parties à savoir : trafic voix mobile national, trafic voix fixe national, trafic Data mobile et Data fixe.

Le trafic voix mobile national enregistré durant le premier semestre de l’année 2018 a légèrement augmenté de 1,3% par rapport à celui du premier semestre de l’année 2017 (14 165 millions minutes) pour atteindre 14 351 millions minutes.

Le trafic voix fixe national, contrairement au marché de la téléphonie mobile, a diminué de 11,5% au cours du S1-2018 par rapport au S1-2017, allant de 485 millions minutes jusqu’à 355 millions minutes.

En ce qui concerne le trafic data mobile, il a enregistré de son côté une augmentation très importante de 30,9% au cours du S1-2018 pour atteindre 112 Po par rapport au S1-2017 de 72 Po. De même, celui du data fixe des abonnements ADSL, Box data et LTE-TDD, il a explosé au cours du S1-2018 de 184,4% pour les abonnements LTE-TDD, de75,9% pour les abonnements Box data et de 65,3% pour les abonnements ADSL par rapport au S1-2017 pour atteindre respectivement 12 Po, 27 Po, et 393 Po.

En somme, cette analyse revêt une grande importance pour le marché des télécommunications et doit être effectuer régulièrement car elle attire l’attention sur les marchés susceptibles d’être pertinents et détermine ceux qui ne le sont pas. De plus, elle identifie les opérateurs dominants sur chaque marché pertinent dégagé, permet de recommander les obligations incombant à chacun des opérateurs ayant une position dominante sur chacun des marchés pertinents en vue de garantir une concurrence saine et loyale.